2019年10月1日から消費税の税率が10%になります。

消費税の税率が2019年10月1日から10%になりますが、飲食料品と宅配新聞については8%の軽減税率が適用されます。そこで飲食料品と宅配新聞で具体的にどの取引が軽減税率の対象になるかについてみていきたいと思います。

________________________________________

-

【飲食料品】

食品表示法に規定する食品が軽減税率の対象となり、国内で購入した飲食料品だけでなく輸入される飲食料品についても軽減税率の対象となります。

輸入される飲食料品については、人の飲用又は食用に供されるものとして輸入されるかどうかによって8%の軽減税率か10%の標準税率を適用するかに分かれてきます。

酒税法に規定する酒類、医薬品・医薬部外品等は食品表示法に規定する食品ではないため10%の標準税率となります。また飲食料品であっても外食は軽減税率の対象外となり10%の標準税率が課されます。

外食については、飲食設備のある場所等での食事の提供ということが外食の定義になることから、レストラン等での飲食が外食の対象となります。宅配や出前は場所等の提供がなされませんので8%の標準税率となります。

そこでショッピングモールなどのフードコート、コンビニなどのイートインコーナーでの食事の提供はどのような取り扱いになるか疑問が生じてきます。

一般的にフードコートでの飲食は飲食設備のある場所を提供するということに該当しますので10%の標準税率が課されます。

設備設置者と飲食料品の提供者が異なっていてもお互いの合意等に基づいてフードコートを消費者に利用させていれば、そのフードコート内での飲食の提供は標準税率の10%が課されるということになります。

コンビニなどのイートインコーナーでの飲食ついては、フードコートとは異なり食料品の持ち帰りかイートインコーナーでの飲食をするかのどちらかを消費者が選べる店舗が多い為、店舗がイートインを利用するかの意思確認を行うなどの方法によって8%の軽減税率か10%の標準税率を適用するかに分かれてきます。

意思確認の方法としましては「全ての顧客に店内飲食か持ち帰りかを質問することを必要とするものではなく、例えば『イートインコーナーを利用する場合にはお申し出ください』等の掲示をして意思確認を行うなど、営業の実態に応じた方法で意思確認を行っても差し支えないこととなっています。

________________________________________

-

【宅配新聞】

新聞の譲渡については全ての新聞で8%の軽減税率が適用されるということではありません。

軽減税率の対象となる新聞は「定期購読契約が締結された週2回以上発行される、一定の題号を用い、政治、経済、社会、文化等に関する一般社会的事実を掲載するものです」となっています。

また上記の新聞以外でも、スポーツ紙や業界紙、日本語以外の新聞等について週に2回以上発行される新聞で、定期購読契約に基づく譲渡であれば軽減税率の対象になります。

ただし、コンビニ等での新聞の販売は、定期購読契約に基づくものではないため軽減税率の対象となりません。

________________________________________

-

【請求書等の交付】

2019年10月1日から2023年9月30日までは現行の請求書等ではなく、「区分請求書等」の保存と交付が仕入税額控除の要件となります。

2023年10月1日以後は「適格請求書発行事業者」として登録を受けた事業者に限り下記の記載事項の適格請求書等の保存と交付によって仕入税額控除の適用が受けられます。これをインボイス方式といいます。

注意事項としては「適格請求書発行事業者」として登録を受けた事業者は免税事業者から課税事業者となるので消費税等の納税義務が生じることとなります。

「適格請求書発行事業者」とは、納税地を所轄する税務署長に適格請求書発行事業者の登録申請書を提出し、適格請求書等を交付できる事業者として登録を受けた事業者をいいます。

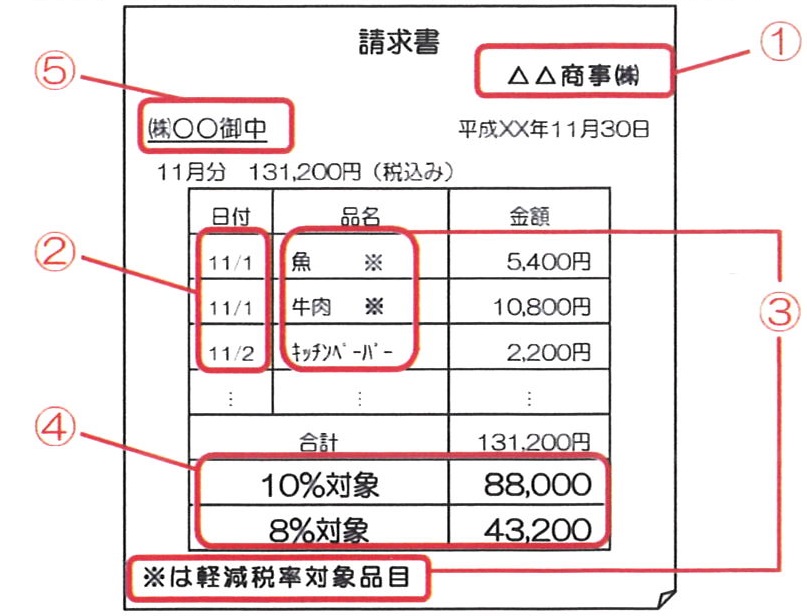

次からは、現行の請求書等、区分請求書等、適格請求書等の記載事項について下記の『国税庁の「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A」24ページの【適格請求書の記載例】の図』を参照しつつみていきます。

まず現行の請求書等の記載事項は下記の通りです。

① 書類の作成者の氏名又は名称

② 取引年月日

③ 取引内容

④ 取引金額(税込価格)

⑤ 書類の交付を受ける事業者の氏名又は名称

________________________________________

区分請求書等では現行の請求書等の③と④に次の事項を加えることとなります。

・③の取引内容に「軽減対象資産の譲渡等である旨」を記載。

・④の取引金額(税込価格)に「税率ごとに合計した課税資産等の対価の額(税込価格)」をそれぞれ記載することとなります。

要約しますと、③の取引内容の項目で軽減税率の対象の商品であることを明示し、④の項目で標準税率と軽減税率の商品の価額(税込価格)をそれぞれ区分し合計額を記載します。

(平成31年(2019年)10月1日から消費税の軽減税率制度が実施されます(チラシ)(平成30年7月))より転載

________________________________________

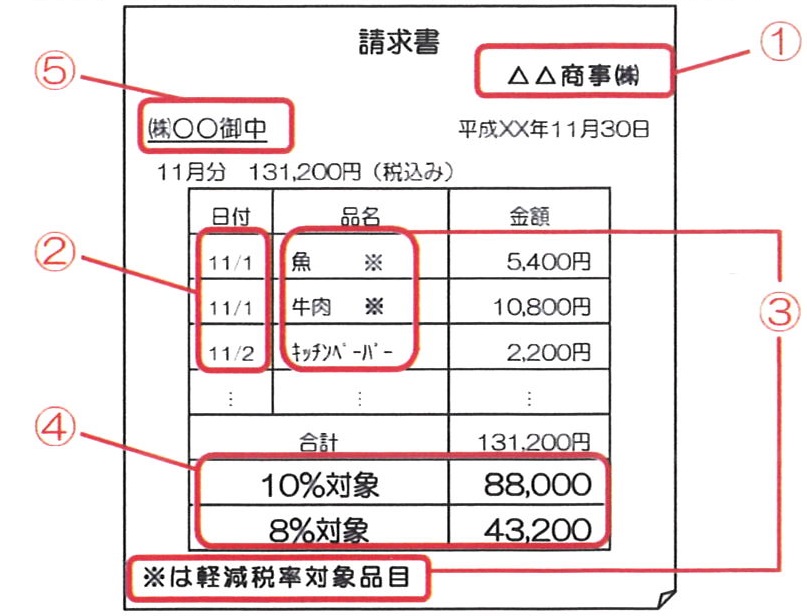

適格請求書発行事業者が発行・保存をする「適格請求書等」は、上記の区分請求等の記載事項に次の事項を修正又は追加で記載します。

・①の書類の作成者の氏名又は名称に適格請求書発行事業者の登録番号を記載。

・④の「税率ごとに合計した課税資産等の対価の額(税込価格)」を「課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額及び適用税率」に変更。

・新たな項目の⑤に「税率ごとに区分した消費税額等(税抜金額又は税込金額)」を追加で記載します。

登録番号に関しては、納税地の所轄税務署長に申請書を提出することによって適格請求書発行事業者となり登録番号が割り当てられます。注意事項として冒頭でお伝えしたとおり、適格請求書発行事業者となれば消費税の納税義務が生じます。

区分請求書等では④の項目で標準税率及び軽減税率の商品の価額(税込価格)をそれぞれ区分して合計額を記載していましたが、適格請求書等では税込価格又は税抜価格となります。

⑤の「税率ごとに区分した消費税額等(税抜金額又は税込金額)」の項目では、適格請求書等の④で計算された標準税率及び軽減税率の商品の価額の合計額についての消費税額を別途記載しますが、この項目が区分請求書等と適格請求書等で大きく異なる点になります。

(国税庁の「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A」24ページの【適格請求書の記載例】の図より転載)

________________________________________

-

【免税事業者でいることのデメリット】

適格請求書等発行制度に伴い2023年10月1日以後に免税事業者からの仕入れについては原則として仕入税額控除が適用できなくなります。ただし、経過措置として下記の規定があります。

① 2023年10月1日から2026年9月30日まで…免税事業者からの仕入税額相当額の80%の控除が可能

② 2026年10月1日から2029年9月30日まで…免税事業者からの仕入税額相当額の50%の控除が可能

この制度により、免税事業者からの仕入は仕入税額控除ができない又は一部が認められないこととなります。このことにより得意先は同じ価額であれば、免税事業者よりも課税事業者からの取引を優先することが考えられます。

一般消費者に対してではなく企業相手の仕事が中心の免税事業者であれば、仕入税額控除が適用されないとの理由により得意先の会社から取引を敬遠される、という事態が想定されます。

この場合には課税事業者を選択し適格請求書等を交付することを検討する必要があります。

これらの内容のご相談は吉田会計までご連絡をお願いします。

________________________________________

参考文献

・国税庁の「消費税の軽減税率制度に関するQ&A(個別事例編)」

・国税庁の「消費税の軽減税率制度に関するQ&A(制度概要編)」

・国税庁の「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A」

・国税庁の「平成31年(2019年)10月1日から消費税の軽減税率制度が実施されます(チラシ)(平成30年7月)」

あ